當前位置:首頁(yè) - 投資者關(guān)系- 信息披露

2018 年度非公開(kāi)發(fā)行 A 股股票募集資金使用 可行性分析報告

2018.11.06

一、本次募集資金使用計劃

本次非公開(kāi)發(fā)行股票募集資金總額不超過(guò) 60,000.00 萬(wàn)元,扣除發(fā)行費用后擬用于“收購合創(chuàng )源 100%股權”與“補充流動(dòng)資金項目”。募集資金具體投資項目如下:

在本次非公開(kāi)發(fā)行募集資金到位之前,公司將根據募集資金投資項目進(jìn)度的實(shí)際情況以自籌資金先行投入,并在募集資金到位后按照相關(guān)法規規定的程序予以置換。

若實(shí)際募集資金數額(扣除發(fā)行費用后)少于上述項目擬投入募集資金總額,在最終確定的本次募集資金投資項目范圍內,公司將根據實(shí)際募集資金數額,按照項目的輕重緩急等情況,調整并最終決定募集資金的具體投資項目、優(yōu)先順序及各項目的具體投資額,募集資金不足部分由公司自籌解決。

二、本次募集資金投資項目基本情況

(一)收購合創(chuàng )源 100%股權

本次公司非公開(kāi)發(fā)行股票擬使用募集資金45,000.00萬(wàn)元收購合創(chuàng )源100%股權,進(jìn)而間接收購最終目標公司 TWG 33.96%的少數股東股權。本次收購不以本次非公開(kāi)發(fā)行為前提。

本次收購前,公司通過(guò) TWS 和 TPI 間接持有 TWG 公司的 55.26%的股份,TWG 為公司的控股子公司。本次收購完成后,收購殼公司合創(chuàng )源將成為上市公司的全資子公司,公司進(jìn)而增加 TWG 公司 33.96%股權,公司將最終控制 TWG的 89.22%的股份。本次收購不構成《上市公司重大資產(chǎn)重組管理辦法》規定的重大資產(chǎn)重組。

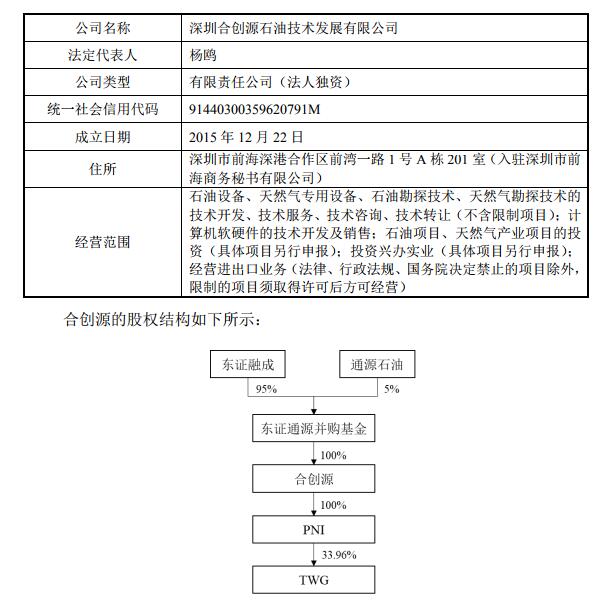

1、收購標的公司合創(chuàng )源(境內殼公司)基本情況

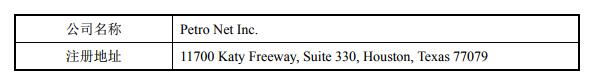

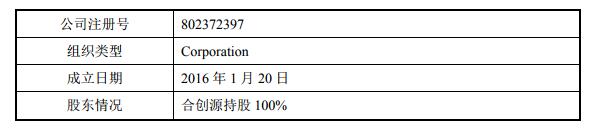

2、PNI(境外殼公司)基本情況

PNI 及其境內母公司合創(chuàng )源,均為投資平臺,自設立以來(lái)無(wú)實(shí)際經(jīng)營(yíng)業(yè)務(wù),截至目前,合創(chuàng )源通過(guò)美國子公司 PNI 持有 TWG 33.96%的股權。

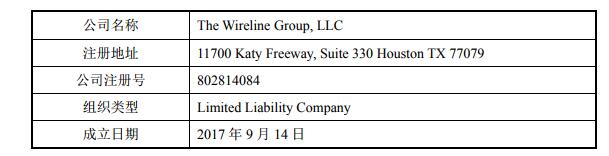

3、TWG(最終目標公司)基本情況

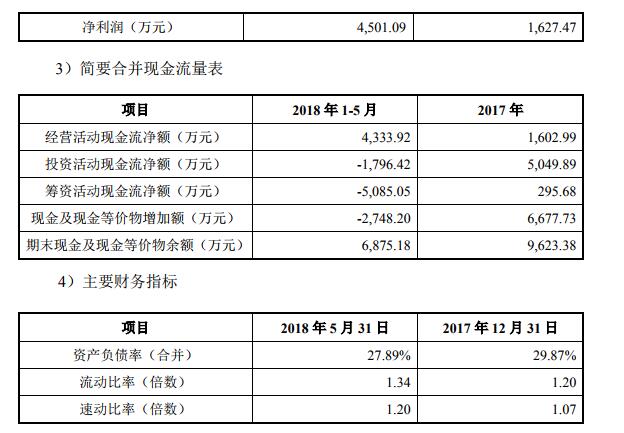

截至 2017 年 12 月 31 日,TWG 總資產(chǎn) 130,898.07 萬(wàn)元,凈資產(chǎn) 91,793.90萬(wàn)元,營(yíng)業(yè)收入 40,803.55 萬(wàn)元,凈利潤 1,627.47 萬(wàn)元。

截至 2018 年 5 月 31 日,TWG 總資產(chǎn) 131,514.14 萬(wàn)元,凈資產(chǎn) 94,835.20 萬(wàn)元,營(yíng)業(yè)收入 50,617.34 萬(wàn)元,凈利潤 4,501.09 萬(wàn)元。

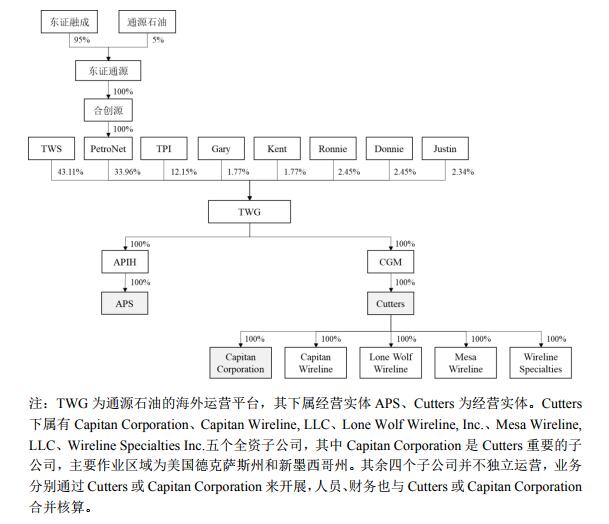

4、TWG 股權結構及其他安排

(1)TWG 股權結構

截至 2018 年 9 月 30 日,TWG 的股權結構如下:

(2)合創(chuàng )源(TWG)股東出資協(xié)議及公司章程中可能對本次交易產(chǎn)生影響主要內容

合創(chuàng )源(TWG)股東出資協(xié)議及公司章程中不存在對本次交易構成重大影響的內容。

(3)TWG 高級管理人員安排變動(dòng)

截至本預案公告日,公司尚無(wú)對 TWG 高級管理人員結構進(jìn)行調整的計劃。本次發(fā)行不會(huì )對 TWG 高級管理人員結構造成重大影響。但 TWG 董事會(huì )構成將按照新的股權結構進(jìn)行調整。

5、交易對方的基本情況

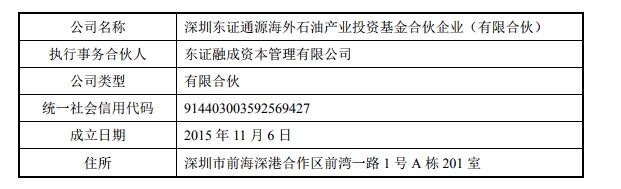

(1)東證通源基本情況

本次交易對方為東證通源,本次股權轉讓不涉及關(guān)聯(lián)交易。東證通源的概況如下:

為了更好的鞏固和提高通源石油在行業(yè)內地位,拓展公司在海外的業(yè)務(wù),公司于 2015 年 10 月 26 日與東證融成簽署了《關(guān)于共同發(fā)起成立東證通源海外石油產(chǎn)業(yè)并購基金之框架合作協(xié)議》,雙方共同發(fā)起成立東證通源,將其作為公司海外并購整合平臺,通過(guò)基金管理、投資并購等方式,合理運用杠桿,放大公司投資能力,實(shí)現公司持續成長(cháng)和價(jià)值創(chuàng )造,以達到戰略布局及投資回報的雙重效果。截至本預案出具日,東證通源的合伙權益結構如下:

上市公司作為持有東證通源 5%的合伙權益,與其他股東不存在關(guān)聯(lián)關(guān)系。

根據《深圳證券交易所創(chuàng )業(yè)板股票上市規則》關(guān)于上市公司關(guān)聯(lián)方認定的相關(guān)規

則,東證通源不認定為上市公司的關(guān)聯(lián)方。

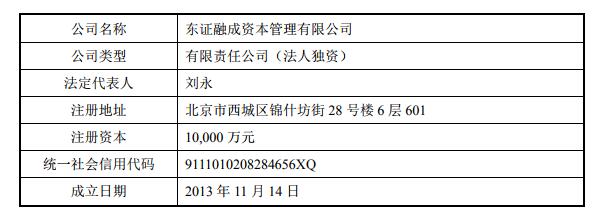

(2)東證通源合作方東證融成基本情況

6、最終標的公司主要資產(chǎn)的權屬狀況及對外擔保和主要負債情況

(1)主要資產(chǎn)權屬情況

截至 2018 年 5 月 31 日,TWG 經(jīng)審計的財務(wù)報表合并口徑資產(chǎn)總額為131,514.14 萬(wàn)元,主要由貨幣資金、應收賬款、存貨、固定資產(chǎn)、無(wú)形資產(chǎn)、商譽(yù)等構成。TWG 合法擁有其經(jīng)營(yíng)性資產(chǎn),資產(chǎn)權屬清晰,不存在爭議。

(2)主要負債權屬情況

截至 2018 年 5 月 31 日,TWG 經(jīng)審計的財務(wù)報表合并口徑負債總額為36,678.94 萬(wàn)元,主要由短期借款、應付賬款、應付職工薪酬、應付利息、長(cháng)期借款、遞延所得稅負債等構成。

(3)資產(chǎn)抵押、質(zhì)押情況和對外擔保情況

TWG 的全資子公司 CGM 將其資產(chǎn)為 PNI、TPI 及 WEI 設定了資產(chǎn)抵押。

根據標的公司提供的抵押條款,CGM 將其資產(chǎn),包括但不限于現金賬戶(hù)、存貨、房屋裝飾、設備、產(chǎn)權同時(shí)進(jìn)行抵押,以分別向 PNI 獲得 800 萬(wàn)美元、TPI 獲得980 萬(wàn)美元、WEI 獲得 1800 萬(wàn)美元的借款。借款期限為 2017 年 4 月 1 日至 2021年 1 月 1 日,CGM 需在每季度向 PNI、TPI、WEI 分期償還本金及付息,利率為華爾街日報基準利率額外加上 2.5%的浮動(dòng)利率,上下限為 6.5%至 8%。

截至本報告出具日,除上述抵押和質(zhì)押外,TWG 不存在其他資產(chǎn)抵押、質(zhì)押或對外擔保的情況。

7、TWG 最近一年一期主營(yíng)業(yè)務(wù)發(fā)展情況及經(jīng)審計財務(wù)數據摘要

(1)TWG 主營(yíng)業(yè)務(wù)

TWG 為通源石油的海外運營(yíng)平臺,公司主要為油氣開(kāi)發(fā)公司提供優(yōu)質(zhì)的油田電纜服務(wù),具體包括評估測量套管井質(zhì)量(測井)、打通和建立油氣層與油井的流通管道(射孔)、從井眼中回收各類(lèi)遺失工具(管道修復)、套管切割、以及其他套管井服務(wù)。

(2)最近一年一期經(jīng)審計財務(wù)數據摘要

根據信永中和出具的《審計報告》(XYZH/2018XAA40416),TWG 最近一年一期經(jīng)審計的主要財務(wù)報表數據如下:

1)簡(jiǎn)要合并資產(chǎn)負債表

最近一年及一期,TWG 流動(dòng)比率和速動(dòng)比率處于正常水平,具備健康的資產(chǎn)流動(dòng)性,資產(chǎn)負債率較低,財務(wù)安全性好。考慮目前 TWG 業(yè)務(wù)發(fā)展情況良好,前述指標預期將維持在較好水平。

8、本次項目實(shí)施的必要性及可行性分析

(1)行業(yè)前景廣闊,市場(chǎng)地位領(lǐng)先

受益于下游原油價(jià)格的震蕩上升和技術(shù)門(mén)檻相對更高的非常規油氣資源開(kāi)發(fā)規模的擴大,油氣田服務(wù)公司與油氣生產(chǎn)企業(yè)的依存關(guān)系更為緊密,油服產(chǎn)業(yè)需求端保持旺盛,行業(yè)前景樂(lè )觀(guān)。通源石油是我國復合射孔技術(shù)研發(fā)和產(chǎn)品推廣的領(lǐng)先企業(yè)和爆燃壓裂技術(shù)的倡導者,在國內復合射孔行業(yè)處于領(lǐng)軍地位,上市公司將依托 TWG 作為全球化平臺,進(jìn)行向南美、非洲、中亞、中東等區域的拓展,將先進(jìn)的油氣服務(wù)技術(shù)在其他國家推廣,實(shí)現公司射孔業(yè)務(wù)全球化的戰略部署。

(2)強化北美戰略業(yè)務(wù)的控制力

本次收購 TWG 少數股權是通源石油對其控股子公司股權的實(shí)質(zhì)性整合,有利于上市公司實(shí)現資源的優(yōu)化配置,強化公司對北美戰略業(yè)務(wù)的控制力。本次收購完成后,通源石油計劃以北美為龍頭、以中國為基礎大力發(fā)展海外市場(chǎng),充分利用其在美國的技術(shù)優(yōu)勢和品牌效應,在美國壓裂射孔領(lǐng)域和復合射孔技術(shù)領(lǐng)域布局海外業(yè)務(wù),逐漸實(shí)現以北美市場(chǎng)為主,以南美、非洲、中亞、中東等區域為輔的業(yè)務(wù)全球化戰略布局。同時(shí),通源石油能夠進(jìn)一步實(shí)現對油服電纜行業(yè)業(yè)務(wù)的覆蓋,拉長(cháng)產(chǎn)業(yè)鏈,完善公司核心競爭力。經(jīng)過(guò)少數股權的收購和整合,各項業(yè)務(wù)的協(xié)同效應和互補效應能夠提升上市公司的抗風(fēng)險能力,為其整體業(yè)務(wù)的長(cháng)遠發(fā)展創(chuàng )造良好條件。

(3)提升公司盈利能力

公司整體業(yè)務(wù)結構近年來(lái)顯著(zhù)優(yōu)化,目前營(yíng)業(yè)收入國際占比超過(guò) 50%,TWG公司為通源石油國際業(yè)務(wù)收入的主要來(lái)源。上市公司經(jīng)過(guò)本次對 TWG 少數股權的收購,將有助于提升通源石油對 TWG 的管理和決策效率,推動(dòng)各子公司的協(xié)同工作,從而提高上市公司整體運營(yíng)效率,增強企業(yè)競爭力,進(jìn)一步提升盈利能力。TWG 作為上市公司的重要控股子公司以及重要的收入、利潤來(lái)源,收購其少數股權有利于直接提高通源石油的盈利能力。

9、股權轉讓協(xié)議的內容摘要

(1)合同主體及簽訂時(shí)間

標的公司:深圳合創(chuàng )源石油技術(shù)發(fā)展有限公司

標的公司全資子公司:PetroNet Inc.

受讓方:西安通源石油科技股份有限公司

轉讓方:深圳東證通源海外石油產(chǎn)業(yè)投資基金合伙企業(yè)(有限合伙)

協(xié)議簽訂時(shí)間:2018 年 10 月 22 日

(2)轉讓標的(目標股權)

合創(chuàng )源 100%股權,從而間接取得 TWG 少數股權(合創(chuàng )源通過(guò)其全資子公司 PNI 持有 TWG 33.96%股權(“TWG 少數股權”))

(3)轉讓價(jià)格或其定價(jià)依據

根據《股權轉讓協(xié)議》約定,“轉讓方同意向受讓方轉讓?zhuān)⑶沂茏尫酵?/span>從轉讓方處受讓標的股權及附隨的全部股東權益,參照《評估報告》載明的標的股權的評估價(jià)值,經(jīng)轉讓方與受讓方協(xié)商確定,本次股權轉讓的轉讓對價(jià)總額為人民幣 455,549,967 元(RMB455,549,967)(“轉讓對價(jià)”)”

(4)交割方式

根據《股權轉讓協(xié)議》約定:

“……

3.1 各方同意,受讓方應在2018年11月16日前將首期轉讓對價(jià)人民幣26,000萬(wàn)元(約占轉讓對價(jià)總額的 57.07%,“首期轉讓對價(jià)”),以人民幣貨幣資金的形式支付至轉讓方的如下銀行賬戶(hù)(“轉讓方收款賬戶(hù)”)。非因受讓方原因導致受讓方未能在 2018 年 11 月 16 日前付款的,轉讓方同意給予受讓方 3 個(gè)工作日的寬限期(即 2018 年 11 月 21 日為首期轉讓對價(jià)的最遲付款日期,以下簡(jiǎn)稱(chēng)“首期轉讓對價(jià)最遲付款日期”)。受讓方將首期轉讓對價(jià)支付至轉讓方銀行賬戶(hù)即為本協(xié)議項下的標的股權交割日(“交割日”)。

3.2 各方同意,在交割日后的十(10)個(gè)工作日內,轉讓方和標的公司應向公司登記機關(guān)申請因本次股權轉讓而發(fā)生的股東變更登記以及營(yíng)業(yè)執照的更新,以反映受讓方已根據本協(xié)議的約定受讓了全部標的股權并成為標的公司股東,并按照受讓方要求及本協(xié)議約定配合辦理標的公司的董事及高級管理人員變更。

3.3 受讓方應在2018年12月21日前將第二期轉讓對價(jià)為人民幣195,549,967元(占轉讓對價(jià)總額的 42.93%,“第二期轉讓對價(jià)”)以人民幣貨幣資金的形式支付至轉讓方收款賬戶(hù)。

3.4 本次股權轉讓涉及的相關(guān)稅費應由各方依法各自承擔。

3.5 在收到任一期轉讓對價(jià)后,轉讓方應向受讓方出具轉讓對價(jià)收款憑證。”

(5)交割條件

根據《股權轉讓協(xié)議》約定:

“……

4.1 交割先決條件

受讓方根據本協(xié)議向轉讓方支付首期轉讓對價(jià)的義務(wù)(“交割”)應以如下先決條件(“交割先決條件”)均已滿(mǎn)足或被受讓方事先書(shū)面豁免或放棄作為前提:

4.1.1 轉讓方在本協(xié)議第 5.1 條做出的陳述與保證在本協(xié)議簽署日(包括簽署日)至交割日(包括交割日)均應在任何重大方面保持真實(shí)、準確、完整且不具誤導性(僅針對某一特定日期的陳述與保證除外,且在該情形下,該等陳述與保證僅在該等日期應為真實(shí)、準確、完整且不具誤導性的)。

4.1.2 本協(xié)議已經(jīng)各方適當簽署并生效。

4.1.3 轉讓方簽署《交割先決條件滿(mǎn)足證明》,確認本協(xié)議第 4.1 條中的交割先決條件已經(jīng)滿(mǎn)足。”

(6)陳述和保證

根據《股權轉讓協(xié)議》約定:

“……

5.1 轉讓方和標的公司的陳述和保證

自本協(xié)議簽署日(包括簽署日)至交割日(包括交割日),轉讓方、標的公司和 PetroNet Inc.分別并連帶地向受讓方做出如下陳述和保證,并確認受讓方對本協(xié)議的簽署依賴(lài)于該等陳述與保證在所有方面的真實(shí)、準確、完整且不具誤導性(僅針對某一特定日期的陳述與保證除外,且在該情形下,該等陳述與保證僅在該等日期應為真實(shí)、準確、完整且不具誤導性的),除因本協(xié)議簽署后適用的法律、法規、規范性文件、政策的變更而導致外,如果任何一項陳述與保證存在虛假記載、誤導性陳述或重大遺漏,轉讓方、標的公司和 PetroNet Inc.應以其已取得的轉讓對價(jià)為限,對由此給受讓方造成的任何直接或間接的損失承擔賠償責任:

5.1.1 轉讓方、標的公司和 PetroNet Inc.已有效簽署本協(xié)議。轉讓方、標的公司和 PetroNet Inc.已經(jīng)就其簽署、交付和履行本協(xié)議及履行其本協(xié)議項下的權利和義務(wù)取得所需的一切的授權、許可和批準(包括但不限于標的公司內部授權)。轉讓方、標的公司和 PetroNet Inc.能夠合法訂立本協(xié)議及履行其在本協(xié)議項下的義務(wù)。轉讓方、標的公司和 PetroNet Inc.在本協(xié)議項下的義務(wù)及責任合法、有效且可被強制執行。

5.1.2 轉讓方、標的公司和 PetroNet Inc.簽署、交付和履行本協(xié)議項下的權利義務(wù),不會(huì )違反中國法律或適用法律,不會(huì )違反章程或其他組織文件,不會(huì )違反對其有約束力或適用的法院判決、裁定、仲裁庭裁決、行政決定、命令,不會(huì )違反轉讓方、標的公司和/或 PetroNet Inc.為簽約一方的任何文件、合同或協(xié)議,或對其或其資產(chǎn)具有約束力的任何文件、合同或協(xié)議,不會(huì )導致違反有關(guān)向集團公司頒發(fā)的任何資質(zhì)證照的授予和/或繼續有效的任何條件,不會(huì )導致向集團公司頒發(fā)的任何資質(zhì)證照終止、被撤銷(xiāo)或附加條件。

5.1.3 集團公司系轉讓方為持有 TWG 少數股權而設立的特殊目的實(shí)體,截至標的股權過(guò)戶(hù)日,除持有TWG少數股權外,集團公司不存在任何生產(chǎn)經(jīng)營(yíng)活動(dòng)。

5.1.4 轉讓方合法持有標的公司 100%股權的完整所有權,并已獲得有效的占有、使用、收益及處分權。標的股權不存在任何現有或潛在的法律糾紛或爭議,亦不存在任何股權代持、委托持股、信托持股等可能導致標的公司實(shí)際股權結構與登記股權結構不一致的安排。標的股權之上未設定任何抵押、質(zhì)押或其他權利負擔。轉讓方與第三方并未簽訂或達成任何關(guān)于標的公司股權或股東權利的法律文件。標的股權對應的出資已經(jīng)充分繳納,符合中國法律要求,沒(méi)有未繳納、虛報或抽逃注冊資本的情況。集團公司對其擁有的資產(chǎn)(無(wú)論是股權類(lèi)或非股權類(lèi)的資產(chǎn),包括但不限于 TWG 少數股權)具有合法、完整的所有權,已獲得有效的占有、使用、收益及處分權,不存在司法凍結或為任何其他第三方設定質(zhì)押、抵押或其他權利限制的情形,不存在對外擔保的情形。

5.1.5 轉讓方和集團公司按受讓方要求提供的財務(wù)信息均是真實(shí)、準確和完整的,不存在任何虛假成分或誤導性陳述。除已提供的財務(wù)信息外,標的公司均不存在任何其他貸款、擔保或其他債務(wù),無(wú)論是否為已產(chǎn)生的、確切的或是或有的,亦不論是否已到期或尚未到期。

5.1.6 不存在任何針對或影響集團公司、集團公司的財產(chǎn)、權利、許可權、經(jīng)營(yíng)或業(yè)務(wù)的任何尚未解決的或將要進(jìn)行的,或者據轉讓方或者集團公司所知,可能提出的訴訟、仲裁、行政調查、或其他法律或行政程序。不存在任何要求集團公司解散、破產(chǎn)、停業(yè)、清算或類(lèi)似情形的命令、請求、申請、決定、裁定、決議、或其它行動(dòng),也不存在任何針對集團公司資產(chǎn)的抵押、判決執行或傳喚。集團公司不存在資不抵債或無(wú)力償還債務(wù)的任何情況。

5.1.7 集團公司在重大方面遵守各項稅收法規并已依法繳足了其所有到期

(為避免歧義,此處到期是指按適用國法律法規等規定及集團公司截至本協(xié)議簽署日在執行的納稅申報時(shí)間所確定的最晚報稅期限)應繳的稅費,不存在任何需要加繳或補繳稅費的情況。集團公司未收到任何來(lái)自于稅務(wù)機關(guān)或任何其他有權部門(mén)發(fā)出的催繳或補繳文件或者要求檢查或審計任何納稅申報表的通知,不存在尚未了結的審計、措施、程序、調查、爭議或索賠,不存在稅務(wù)機關(guān)或其他有權部門(mén)可能向集團公司主張索賠稅款的情形。

5.1.8 集團公司自 2015 年 1 月 1 日以來(lái)不存在重大違法違規行為。

5.1.9 轉讓方、標的公司和 PetroNet Inc.已經(jīng)向受讓方如實(shí)、完全披露其要求的全部信息、文件和材料、受讓方要求的與轉讓方履行本協(xié)議具有實(shí)質(zhì)性關(guān)聯(lián)的信息、文件和材料,以及受讓方要求的對受讓方簽訂本協(xié)議的意愿具有實(shí)質(zhì)性影響的信息、文件和材料。轉讓方和標的公司在本協(xié)議簽署后任何時(shí)候了解到任何將使其在本協(xié)議中作出的陳述、承諾或保證在任何方面變得不真實(shí)、不正確或不完整的情況,將及時(shí)通知受讓方,并按受讓方的合理要求,配合受讓方采取必要措施予以補救或予以公布。

5.2 受讓方的陳述和保證

自本協(xié)議簽署日(包括簽署日)至交割日(包括交割日),受讓方向轉讓方和標的公司做出如下陳述和保證,并確認轉讓方、標的公司、PetroNet Inc.對本協(xié)議的簽署依賴(lài)于該等陳述與保證在所有方面的真實(shí)、準確、完整且不具誤導性(僅針對某一特定日期的陳述與保證除外,且在該情形下,該等陳述與保證僅在該等日期應為真實(shí)、準確、完整且不具誤導性的),如果任何一項陳述與保證存在虛假記載、誤導性陳述或重大遺漏,受讓方應對由此給轉讓方、標的公司、

PetroNet Inc.造成的任何直接或間接的損失承擔賠償責任:

5.2.1 受讓方根據中國法律正式成立并有效存續;

5.2.2 在交割日前,受讓方應就其簽署、交付和履行本協(xié)議及履行其項下的權利和義務(wù)取得所需的一切的授權、許可和批準(包括但不限于內部授權)。受讓方能夠合法訂立本協(xié)議,受讓方在本協(xié)議項下的義務(wù)及責任合法、有效且可被強制執行。

5.2.3 受讓方簽署和履行本協(xié)議項下的權利義務(wù),不會(huì )違反中國法律或適用法律,不會(huì )違反章程或其他組織文件,不會(huì )違反對其有約束力或適用的法院判決、裁定、仲裁庭裁決、行政決定、命令,不會(huì )受讓方為簽約一方的任何文件、合同或協(xié)議,或對其或其資產(chǎn)具有約束力的任何文件、合同或協(xié)議。

5.2.4 受讓方用于支付本協(xié)議項下轉讓對價(jià)的資金來(lái)源合法。”

(7)合同解除

根據《股權轉讓協(xié)議》約定:

“……

7.1.1 本協(xié)議自有權解除方發(fā)送的解除通知按本協(xié)議約定送達其他方時(shí)解

除;如經(jīng)各方協(xié)商一致,也可以書(shū)面協(xié)議方式解除并在解除協(xié)議中確定解除生效時(shí)間;

7.1.2 除本協(xié)議另有約定外,在交割日前或之時(shí),如發(fā)生下列任一情形的,

受讓方可以通過(guò)書(shū)面形式通知其他方解除本協(xié)議:

(1) 轉讓方的陳述或保證存在不準確、不真實(shí)或有重大遺漏;

(2) 轉讓方發(fā)生違約行為,并且轉讓方在收到受讓方要求改正的通知之日起15 日內未能改正該違約行為;

(3) 轉讓方進(jìn)入任何自愿或強制的破產(chǎn)或清算程序(除非該等程序在開(kāi)始后90 天內被撤銷(xiāo)),或其他任何一方被法院或其他政府機關(guān)宣告破產(chǎn)或清算;

(4) 因發(fā)生不可抗力導致本協(xié)議的履行受到重大干擾連續超過(guò) 3 個(gè)月以上的;或

(5) 由于任何適用中國法律或其解釋的重大變化,或由于任何政府部門(mén)對適

用法律法規或其解釋修訂、補充或撤銷(xiāo),導致無(wú)法達到本協(xié)議的主要目的或受讓方無(wú)法實(shí)現本協(xié)議項下的主要利益。

7.1.3 除本協(xié)議另有約定外,如發(fā)生下列任一情形的,轉讓方可以通過(guò)書(shū)面形式通知其他方解除本協(xié)議:

(1) 受讓方的陳述或保證存在重大不真實(shí)或有重大遺漏;

(2) 受讓方發(fā)生違約行為,并且在收到轉讓方要求改正的通知之日起 15 日內未改正該違約行為;或

(3) 受讓方進(jìn)入任何自愿或強制的破產(chǎn)或清算程序(除非該等程序在開(kāi)始后90 天內被撤銷(xiāo)),或受讓方被法院或其他政府機關(guān)宣告破產(chǎn)或清算。”

(8)違約責任

根據《股權轉讓協(xié)議》約定:

“……

8.1 如因(1)任一方違反在本協(xié)議中做出的任何陳述或保證或者任何該等陳述或保證存在不真實(shí)、不準確、不完整或者具有誤導性,或(2)任一方未履行其在本協(xié)議項下的任何承諾、約定或義務(wù),從而致使其他各方或其關(guān)聯(lián)方或其董事、管理人員、員工、代表或繼任者承擔任何費用、責任或蒙受任何直接和間接損失,則違約方應賠償非違約方損失。轉讓方違約導致前述賠償責任的,以其已取得的轉讓對價(jià)為限承擔賠償責任。

8.2 除由于轉讓方違反本協(xié)議約定導致受讓方未按期支付轉讓對價(jià)的情況外,如受讓方未按照本協(xié)議 3.1 條、3.3 條(視情況而定)約定期限支付首期轉讓對價(jià)、第二期轉讓對價(jià)(“受讓方延遲付款”)的,則受讓方應在向轉讓方支付首期轉讓對價(jià)、第二期轉讓對價(jià)的同時(shí)向轉讓方支付遲延付款違約金,違約金承擔標準為:(1)首期轉讓對價(jià)的遲延付款違約金為自首期轉讓對價(jià)最遲付款日期起至首期轉讓對價(jià)實(shí)際支付日期間,以應付未付轉讓對價(jià)為基數按照 12%的年化利率計算;(2)第二期轉讓對價(jià)的遲延付款違約金為自 2018 年 12 月 21 日起至第二期轉讓對價(jià)實(shí)際支付日期間,以應付未付轉讓對價(jià)為基數按照 12%的年化利率計算。

8.3 各方確認,除本協(xié)議第 8.1 條約定的賠償責任、第 8.2 條約定的遲延付款違約金外,轉讓方不得以受讓方延遲付款為由主張解除協(xié)議或要求受讓方承擔本協(xié)議約定外的其他性質(zhì)的違約責任,但受讓方截至 2019 年 6 月 30 日仍未能支付全部轉讓對價(jià)的情形除外。如受讓方截至 2019 年 6 月 30 日仍未按本協(xié)議約定支付完畢全部轉讓對價(jià)的,受讓方構成本協(xié)議項下的違約,轉讓方有權要求受讓方向轉讓方支付截至 2019 年 6 月 30 日應付未付轉讓對價(jià)的 15%作為違約金,并有權依據本協(xié)議其他相關(guān)約定行使權力。”

10、董事會(huì )對于資產(chǎn)定價(jià)合理性的討論與分析

(1)評估情況

根據北京國融興華資產(chǎn)評估有限責任公司以 2018 年 5 月 31 日為評估基準日出具的《資產(chǎn)評估報告》(國融興華評報字(2018)第 010198 號),本次評估直接交易標的合創(chuàng )源采用了資產(chǎn)基礎法進(jìn)行評估,并出具最終評估結果,合創(chuàng )源全部所有者權益的最終評估值為 48,475.77 萬(wàn)元。

同時(shí),北京國融興華資產(chǎn)評估有限責任公司亦對境外最終目的公司 TWG 進(jìn)行了評估。根據北京國融興華資產(chǎn)評估有限責任公司以 2018 年 5 月 31 日為評估基準日出具的《資產(chǎn)評估報告》(國融興華評報字(2018)第 010199 號),本次評估 TWG 公司同時(shí)采用了收益法和市場(chǎng)法進(jìn)行評估,并選用收益法評估結果為最終評估結果,TWG 全部所有者權益的最終評估值為 127,770.17 萬(wàn)元。

(2)評估機構的獨立性

公司本次非公開(kāi)發(fā)行聘請的資產(chǎn)評估機構為國融興華,具有證券期貨業(yè)務(wù)資格。國融興華及其經(jīng)辦評估師與公司、交易對方、合創(chuàng )源及其董事、監事、高級管理人員不存在關(guān)聯(lián)關(guān)系,亦不存在業(yè)務(wù)關(guān)系之外的現實(shí)的和預期的利益或沖突,評估機構具有獨立性。

(3)評估假設前提的合理性

評估報告所設定的假設前提和限制條件按照國家有關(guān)法規和規定執行、遵循了市場(chǎng)通用的慣例或準則,評估假設符合評估對象的實(shí)際情況,評估假設前提具有合理性。

(4)評估方法與評估目的的相關(guān)性

本次評估目的是為公司收購合創(chuàng )源 100%股權提供合理的作價(jià)依據,評估機構實(shí)際評估的資產(chǎn)范圍與委托評估的資產(chǎn)范圍一致。評估機構在評估過(guò)程中實(shí)施了相應的評估程序,遵循了獨立性、客觀(guān)性、科學(xué)性、公正性等原則,運用了合規且符合資產(chǎn)實(shí)際情況的評估方法,選用的參照數據、資料可靠;資產(chǎn)評估價(jià)值公允、準確。評估方法選用恰當,評估結論合理,評估方法與評估目的相關(guān)性一致。

(5)評估結果公允性

評估機構實(shí)際評估的資產(chǎn)范圍與委托評估的資產(chǎn)范圍一致;評估機構在評估過(guò)程中采取了必要的評估程序,遵循了獨立性、客觀(guān)性、公正性等原則,運用了合規且符合目標資產(chǎn)實(shí)際情況的評估方法;評估結果客觀(guān)、公正反映了評估基準日(2018 年 5 月 31 日)評估對象的實(shí)際情況,各項資產(chǎn)評估方法適當,本次評估結果具有公允性。

11、獨立董事意見(jiàn)

(1)評估機構的獨立性

公司本次非公開(kāi)發(fā)行聘請的資產(chǎn)評估機構為國融興華,具有證券期貨業(yè)務(wù)資格。國融興華及其經(jīng)辦評估師與公司、交易對方、深圳合創(chuàng )源石油技術(shù)發(fā)展有限公司及其董事、監事、高級管理人員不存在關(guān)聯(lián)關(guān)系,亦不存在業(yè)務(wù)關(guān)系之外的現實(shí)的和預期的利益或沖突,評估機構具有獨立性。

(2)評估假設前提的合理性

評估報告所設定的假設前提和限制條件按照國家有關(guān)法規和規定執行、遵循了市場(chǎng)通用的慣例或準則,評估假設符合評估對象的實(shí)際情況,評估假設前提具有合理性。

(3)評估方法與評估目的的相關(guān)性

本次評估目的是為公司收購合創(chuàng )源 100%股權提供合理的作價(jià)依據,評估機構實(shí)際評估的資產(chǎn)范圍與委托評估的資產(chǎn)范圍一致。評估機構在評估過(guò)程中實(shí)施了相應的評估程序,遵循了獨立性、客觀(guān)性、科學(xué)性、公正性等原則,運用了合規且符合資產(chǎn)實(shí)際情況的評估方法,選用的參照數據、資料可靠;資產(chǎn)評估價(jià)值公允、準確。評估方法選用恰當,評估結論合理,評估方法與評估目的相關(guān)性一致。

(4)評估結果的公允性

評估機構實(shí)際評估的資產(chǎn)范圍與委托評估的資產(chǎn)范圍一致;評估機構在評估過(guò)程中采取了必要的評估程序,遵循了獨立性、客觀(guān)性、公正性等原則,運用了合規且符合目標資產(chǎn)實(shí)際情況的評估方法;評估結果客觀(guān)、公正反映了評估基準日(2018 年 5 月 31 日)評估對象的實(shí)際情況,各項資產(chǎn)評估方法適當,本次評估結果具有公允性。

12、評估情況的說(shuō)明

(1)TWG 評估情況的說(shuō)明

1)評估目的

通源石油擬通過(guò)以收購合創(chuàng )源 100%股權的方式取得 PNI 對 TWG 的 33.96%的公司股權,本次評估擬對該經(jīng)濟行為所涉及的 TWG 股東全部權益價(jià)值進(jìn)行評估,為通源石油取得 PNI 對 TWG 的 33.96%公司股權提供價(jià)值參考。

2)評估方法

該次評估選用的評估方法為:收益法和市場(chǎng)法。

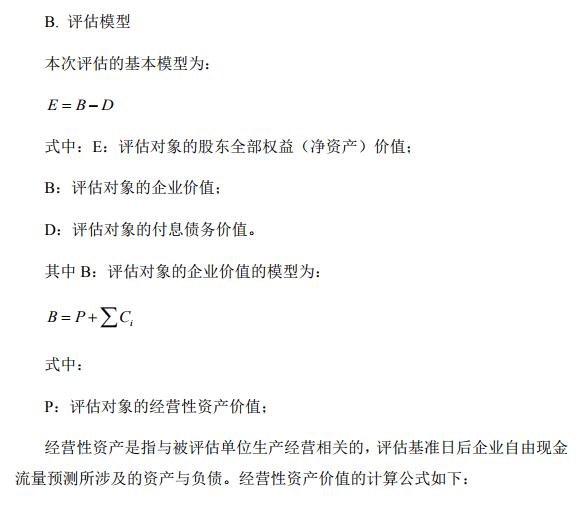

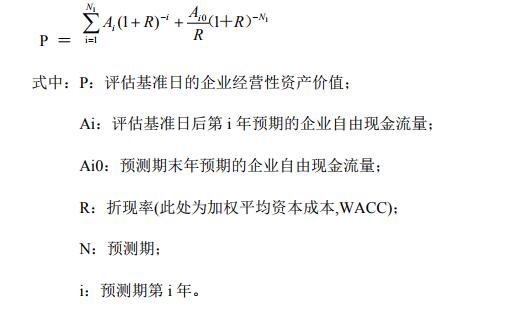

①收益法

A. 評估的具體評估思路

對納入報表范圍的資產(chǎn)和主營(yíng)業(yè)務(wù),按照最近幾年的歷史經(jīng)營(yíng)狀況的變化趨勢和業(yè)務(wù)類(lèi)型估算預期收益(凈現金流量),并折現得到經(jīng)營(yíng)性資產(chǎn)的價(jià)值;將納入報表范圍,但在預期收益(凈現金流量)估算中未予考慮的諸如基準日存在的應收、應付等資產(chǎn)(負債);未納入預測范圍的對外投資等類(lèi)資產(chǎn),定義為基準日存在的溢余性或非經(jīng)營(yíng)性資產(chǎn)(負債),單獨估算其價(jià)值;由上述各項資產(chǎn)和負債價(jià)值的加和,得出評估對象的企業(yè)價(jià)值,經(jīng)扣減付息債務(wù)價(jià)值后,得到評估對象的權益資本(股東全部權益)價(jià)值。

企業(yè)的自由現金流量=凈利潤+折舊攤銷(xiāo)+扣稅后付息債務(wù)利息-追加資本

C. 收益年限的確定

該次收益法評估是在企業(yè)持續經(jīng)營(yíng)的前提下作出的,因此,確定收益期限為無(wú)限期,根據公司經(jīng)營(yíng)歷史及行業(yè)發(fā)展趨勢等資料,采用兩階段模型,即評估基準日后 5 年根據企業(yè)實(shí)際情況和政策、市場(chǎng)等因素對企業(yè)收入、成本費用、利潤等進(jìn)行合理預測,第 6 年以后各年與第 5 年持平。

D. 收益主體與口徑的相關(guān)性

該次評估,使用企業(yè)的自由現金流量作為評估對象經(jīng)營(yíng)資產(chǎn)的收益指標,其基本公式為:

企業(yè)的自由現金流量=凈利潤+折舊攤銷(xiāo)+扣稅后付息債務(wù)利息-追加資本

按照收益額與折現率口徑一致的原則,該次評估收益額口徑為企業(yè)自由現金流量,則折現率選取加權平均資本成本(WACC)。

②市場(chǎng)法

市場(chǎng)法中常用的兩種具體方法是上市公司比較法和交易案例比較法。該次評估選用上市公司比較法。

由于交易案例比較法在實(shí)際操作中可比交易案例不宜獲取,因此可操作性受到限制。該次評估采用市場(chǎng)法中的上市公司比較法進(jìn)行評估。上市公司比較法是指通過(guò)對資本市場(chǎng)上與被評估單位處于同一或類(lèi)似行業(yè)的上市公司的經(jīng)營(yíng)和財務(wù)數據進(jìn)行分析,計算適當的價(jià)值比率或經(jīng)濟指標,在與被評估單位比較分析的基礎上,得出評估對象價(jià)值的方法。采用上市公司比較法進(jìn)行股權價(jià)值評估,依據上述規定和理論,結合目標公司的現狀,選取資本市場(chǎng)油服行業(yè)的上市公司作為可比公司,收集可比公司的一些標準參數如 NOIAT 比率乘數、EBITDA 比率乘數等,將可比公司分別與目標公司進(jìn)行比較分析,計算出修正后的 NOIAT 比率乘數、EBITDA 比率乘數,從而測算出各自比率乘數修正后的目標公司價(jià)值,再將上述結果加權平均并加以調整后作為市場(chǎng)法評估的目標公司價(jià)值。

采用上市公司比較法進(jìn)行評估,具有評估角度和評估途徑直接、評估過(guò)程直觀(guān)、評估數據直接取材于市場(chǎng)、評估結果說(shuō)服力強的特點(diǎn),其市場(chǎng)定價(jià)可以作為目標公司市場(chǎng)價(jià)值的參考。

采用市場(chǎng)比較法中的上市公司比較法,由于選擇的可比公司均為上市公司,而被評估單位股東權益價(jià)值是非上市前提條件下的價(jià)值,如果所有其他方面都相同,那么在市場(chǎng)上可流通的一項投資的價(jià)值要高于不能在市場(chǎng)上流通的價(jià)值。為此,評估人員需要對評估結果進(jìn)行缺少流通性折扣調整。缺乏市場(chǎng)流通性折扣是企業(yè)價(jià)值評估中需要經(jīng)常考慮的一項重要參數。這里所謂的缺乏市場(chǎng)流通性折扣,

其折扣內涵是參照上市公司的流通股交易價(jià)格而得到的價(jià)值折扣。

上市公司比較法的基本步驟具體如下:

股東全部權益價(jià)值=經(jīng)營(yíng)性股東全部權益價(jià)值×(1—非流通折扣率)+溢余資產(chǎn)價(jià)值+非經(jīng)營(yíng)性?xún)糍Y產(chǎn)價(jià)值

在運用市場(chǎng)法進(jìn)行企業(yè)價(jià)值評估時(shí),一般應按照以下基本步驟進(jìn)行:

A. 選擇可比公司

a. 選擇資本市場(chǎng)

資本市場(chǎng)的選擇主要考慮了市場(chǎng)的成熟度、證券交易的活躍性和數據的可獲得性。綜合考慮本次評估選擇(美國)市場(chǎng)作為選擇樣本的市場(chǎng)。

b. 選擇準可比公司

選擇與被評估單位屬于同一行業(yè)、從事相同或類(lèi)似的業(yè)務(wù)、或受相同經(jīng)濟因素影響的企業(yè)作為準可比公司。

c. 選擇可比公司

首先對準可比公司進(jìn)行篩選,以確定合適的可比公司。對準可比公司的具體情況進(jìn)行詳細的研究分析,包括主要經(jīng)營(yíng)業(yè)務(wù)范圍、主要目標市場(chǎng)、公司規模、盈利能力等方面。通過(guò)對這些準可比公司的業(yè)務(wù)情況和財務(wù)情況的分析比較,以選取具有可比性的可比公司。

B. 分析可比公司的業(yè)務(wù)和財務(wù)情況

對所選擇的可比公司的業(yè)務(wù)和財務(wù)情況進(jìn)行分析,與被評估單位的情況進(jìn)行比較、分析,并做必要的調整。首先收集可比公司的財務(wù)信息,如行業(yè)統計數據、上市公司年報、研究機構的研究報告等。對上述從公開(kāi)渠道獲得的業(yè)務(wù)、財務(wù)信息進(jìn)行分析調整,以使可比公司的財務(wù)信息盡可能準確及客觀(guān),使其與被評估單位的財務(wù)信息具有可比性。

C. 選擇、計算、調整價(jià)值比率

在對可比公司財務(wù)數據進(jìn)行分析調整后,需要選擇合適的價(jià)值比率,并根據以上工作對價(jià)值比率進(jìn)行必要的分析和調整。為避免選擇單一價(jià)值比率乘數可能出現的偏差,本次評估采用 NOIAT 比率乘數、EBITDA 比率乘數兩個(gè)比率乘數,并采用適當的方法對其進(jìn)行修正、調整,進(jìn)而估算出被評估單位的價(jià)值比率乘數。

D. 運用價(jià)值比率

將價(jià)值比率乘數運用于被評估單位所對應的財務(wù)數據上,得出初步的評估結果。

E. 其他調整。

3)評估假設

①基本假設

A. 公開(kāi)市場(chǎng)假設,即假定在市場(chǎng)上交易的資產(chǎn)或擬在市場(chǎng)上交易的資產(chǎn),資產(chǎn)交易雙方彼此地位平等,彼此都有獲取足夠市場(chǎng)信息的機會(huì )和時(shí)間,以便于對資產(chǎn)的功能、用途及其交易價(jià)格等作出理智的判斷;

B. 交易假設,即假定所有待評估資產(chǎn)已經(jīng)處在交易的過(guò)程中,評估師根據待評估資產(chǎn)的交易條件等模擬市場(chǎng)進(jìn)行估價(jià)。交易假設是資產(chǎn)評估得以進(jìn)行的一個(gè)最基本的前提假設;

C. 持續經(jīng)營(yíng)假設,即假設被評估單位以現有資產(chǎn)、資源條件為基礎,在可預見(jiàn)的將來(lái)不會(huì )因為各種原因而停止營(yíng)業(yè),而是合法地持續不斷地經(jīng)營(yíng)下去。

②一般假設

A. 假設被評估單位遵循的美國現行的有關(guān)法律法規及政策、宏觀(guān)經(jīng)濟形勢無(wú)重大變化,本次交易各方所處地區的政治、經(jīng)濟和社會(huì )環(huán)境無(wú)重大變化;

B. 假設被評估單位遵循的美國稅收制度無(wú)重大變化,且假設被評估單位持續經(jīng)營(yíng);

C. 假設和被評估單位相關(guān)的利率、匯率、賦稅基準及稅率、政策性征收費用等評估基準日后不發(fā)生重大變化;

D. 假設評估基準日后被評估單位的管理層是負責的、穩定的,且有能力擔當其職務(wù);

E. 除非另有說(shuō)明,假設公司完全遵守所有有關(guān)的法律法規;

F. 假設本次評估測算的各項參數取值是按照現時(shí)價(jià)格體系確定的,未考慮基準日后通貨膨脹因素的影響;

G. 假設評估基準日后無(wú)不可抗力及不可預見(jiàn)因素對被評估單位造成重大不利影響。

③特殊假設

A. 假設評估基準日后被評估單位采用的會(huì )計政策和編寫(xiě)本資產(chǎn)評估報告時(shí)所采用的會(huì )計政策在重要方面保持一致;

B. 假設評估基準日后被評估單位在現有管理方式和管理水平的基礎上,經(jīng)營(yíng)范圍、方式與目前保持一致;

C. 假設評估基準日后被評估單位的產(chǎn)品或服務(wù)保持目前的市場(chǎng)競爭態(tài)勢;

D. 假設評估基準日后被評估單位的研發(fā)能力和技術(shù)先進(jìn)性保持目前的水平。

4)評估結論

截止評估基準日 2018 年 5 月 31 日,TWG 的股東全部權益價(jià)值評估結果如下:

①收益法評估結果

截止評估基準日 2018 年 5 月 31 日,在持續經(jīng)營(yíng)前提下,TWG 公司凈資產(chǎn)賬面價(jià)值為 14,784.73 萬(wàn)美元,采用資產(chǎn)負債表日 2018 年 5 月 31 日的即期匯率6.4144 折算后為 94,835.20 萬(wàn)元人民幣,經(jīng)收益法評估其股東全部權益價(jià)值的評估結果為 19,919.27 萬(wàn)美元,采用資產(chǎn)負債表日 2018 年 5 月 31 日的即期匯率6.4144 折算后為 127,770.17 萬(wàn)元人民幣,增值額為 32,934.97 萬(wàn)人民幣,增值率為 34.73%。

②市場(chǎng)法評估結果

截止評估基準日 2018 年 05 月 31 日,在持續經(jīng)營(yíng)前提下,TWG 公司凈資產(chǎn)賬面價(jià)值為 14,784.73 萬(wàn)美元,采用資產(chǎn)負債表日 2018 年 5 月 31 日的即期匯率6.4144 折算后為 94,835.20 萬(wàn)元人民幣,經(jīng)市場(chǎng)法評估其股東全部權益價(jià)值的評估結果為 19,320.07 萬(wàn)美元,采用資產(chǎn)負債表日 2018 年 5 月 31 日的即期匯率6.4144 折算后為 123,926.66 萬(wàn)元人民幣,增值額為 29,091.46 萬(wàn)元人民幣,增值率為 30.68%。

③評估結論

經(jīng)對收益法和市場(chǎng)法兩種評估結果的比較,收益法與市場(chǎng)法的評估價(jià)值相差3,843.51 萬(wàn)元人民幣,差異率為 3.10%,收益法與市場(chǎng)法評估結果差異不大。

收益法側重企業(yè)未來(lái)的收益,是在評估假設前提的基礎上做出的,而市場(chǎng)法是在可比上市公司數據基礎上做調整,因方法側重點(diǎn)的有所不同,造成評估結論的差異性。

市場(chǎng)法采用市場(chǎng)比較思路,即利用與被評估單位相同或相似的上市公司的價(jià)值作為參照物,通過(guò)與被評估單位與參照物之間的對比分析,以及必要的調整,來(lái)估算被評估單位整體價(jià)值的評估思路。市場(chǎng)法對被評估單位的現時(shí)狀況具有很強的依賴(lài)性,且依賴(lài)其他相類(lèi)似公司的價(jià)值評估結果,受市場(chǎng)及外部環(huán)境的影響較大。

收益法是通過(guò)預測被評估單位合并口徑下未來(lái)所能產(chǎn)生的收益,并根據獲取這些收益所面臨的風(fēng)險及所要求的回報率,對這些收益進(jìn)行折現,得到被評估單位的當前價(jià)值。收益法能夠基于被評估單位自身,結合其目標戰略從長(cháng)遠角度出發(fā),綜合考慮收益和風(fēng)險,最能體現企業(yè)本質(zhì),反映持續經(jīng)營(yíng)下的真實(shí)企業(yè)價(jià)值。

所以,該次評估以收益法評估結果作為價(jià)值參考依據,即 TWG 的股東全部權益評估價(jià)值為 19,919.27 萬(wàn)美元,采用資產(chǎn)負債表日 2018 年 5 月 31 日的即期匯率6.4144 折算后為 127,770.17 萬(wàn)元人民幣,增值額為 32,934.97 萬(wàn)人民幣,增值率為 34.73%。

(2)合創(chuàng )源評估情況的說(shuō)明

1)評估目的

通源石油擬收購合創(chuàng )源 100%股權,進(jìn)而取得 TWG 少數股權,該次評估目的即對上述經(jīng)濟行為涉及的合創(chuàng )源股東全部權益價(jià)值進(jìn)行評估,為通源石油收購合創(chuàng )源 100%股權提供價(jià)值參考意見(jiàn)。

2)評估假設

①基本假設

A. 公開(kāi)市場(chǎng)假設,即假定在市場(chǎng)上交易的資產(chǎn)或擬在市場(chǎng)上交易的資產(chǎn),資產(chǎn)交易雙方彼此地位平等,彼此都有獲取足夠市場(chǎng)信息的機會(huì )和時(shí)間,以便于對資產(chǎn)的功能、用途及其交易價(jià)格等作出理智的判斷;

B. 交易假設,即假定所有待評估資產(chǎn)已經(jīng)處在交易的過(guò)程中,評估師根據待評估資產(chǎn)的交易條件等模擬市場(chǎng)進(jìn)行估價(jià)。交易假設是資產(chǎn)評估得以進(jìn)行的一個(gè)最基本的前提假設;

C. 持續經(jīng)營(yíng)假設,即假設被評估單位以現有資產(chǎn)、資源條件為基礎,在可預見(jiàn)的將來(lái)不會(huì )因為各種原因而停止營(yíng)業(yè),而是合法地持續不斷地經(jīng)營(yíng)下去。

②一般假設

A. 假設國家現行的有關(guān)法律法規及政策、國家宏觀(guān)經(jīng)濟形勢無(wú)重大變化,本次交易各方所處地區的政治、經(jīng)濟和社會(huì )環(huán)境無(wú)重大變化;

B. 針對評估基準日資產(chǎn)的實(shí)際狀況,假設企業(yè)持續經(jīng)營(yíng);

C. 假設和被評估單位相關(guān)的利率、匯率、賦稅基準及稅率、政策性征收費用等評估基準日后不發(fā)生重大變化;

D. 假設評估基準日后被評估單位的管理層是負責的、穩定的,且有能力擔當其職務(wù);

E. 除非另有說(shuō)明,假設公司完全遵守所有有關(guān)的法律法規;

F. 假設本次評估測算的各項參數取值是按照現時(shí)價(jià)格體系確定的,未考慮基準日后通貨膨脹因素的影響;

G. 假設評估基準日后無(wú)不可抗力及不可預見(jiàn)因素對被評估單位造成重大不利影響。

③特殊假設

A. 假設評估基準日后被評估單位采用的會(huì )計政策和編寫(xiě)本資產(chǎn)評估報告時(shí)所采用的會(huì )計政策在重要方面保持一致;

B. 假設評估基準日后被評估單位在現有管理方式和管理水平的基礎上,經(jīng)營(yíng)范圍、方式與目前保持一致。3)評估結論

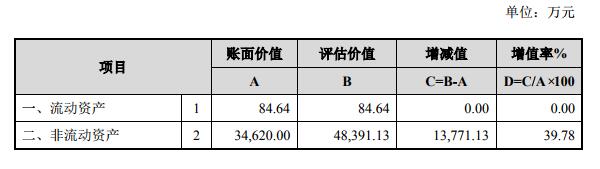

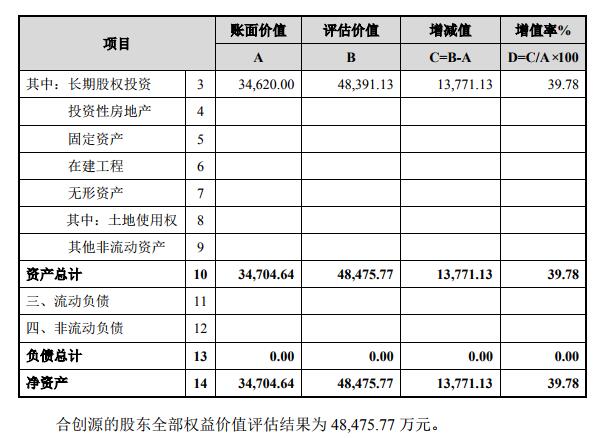

截止評估基準日 2018 年 05 月 31 日,合創(chuàng )源的股東全部權益價(jià)值評估結果如下:

合創(chuàng )源在持續經(jīng)營(yíng)條件下,總資產(chǎn)賬面價(jià)值為 34,704.64 萬(wàn)元,評估價(jià)值為48,475.77 萬(wàn)元,增值額為 13,771.13 萬(wàn)元,增值率為 39.78%;總負債賬面價(jià)值為0.00萬(wàn)元,評估價(jià)值為0.00萬(wàn)元,未發(fā)生增減值變動(dòng);凈資產(chǎn)賬面價(jià)值為34,704.64萬(wàn)元,凈資產(chǎn)評估價(jià)值為 48,475.77 萬(wàn)元,增值額為 13,771.13 萬(wàn)元,增值率為39.78%。詳見(jiàn)下表:

(二)補充流動(dòng)資金項目

1、項目概況

為滿(mǎn)足公司業(yè)務(wù)發(fā)展對流動(dòng)資金的需求,公司擬使用本次非公開(kāi)發(fā)行股票募集資金補充流動(dòng)資金 15,000 萬(wàn)元。

2、項目實(shí)施的可行性和必要性

(1)公司業(yè)務(wù)規模持續增長(cháng)

公司 2015 年、2016 年和 2017 年的營(yíng)業(yè)收入分別為 63,559.01 萬(wàn)元、39,986.40萬(wàn)元和 81,660.01 萬(wàn)元,最近三年營(yíng)業(yè)收入年平均增長(cháng)率為 42.80%;2018 年 1-6月,公司營(yíng)業(yè)收入繼續保持較快增長(cháng),達到 76,401.77 萬(wàn)元,同比增長(cháng) 150.75%。隨著(zhù)油氣行業(yè)的回暖,預計未來(lái)公司仍將處于業(yè)務(wù)快速擴張階段。公司業(yè)務(wù)規模的不斷擴大使公司面臨著(zhù)日益增大的流動(dòng)資金壓力,對公司營(yíng)運資金提出了更高的要求,增加了公司對補充流動(dòng)資金的需求。

(2)公司未來(lái)新增流動(dòng)資金缺口較大

隨著(zhù)公司營(yíng)業(yè)收入規模的持續擴大,公司經(jīng)營(yíng)性應收(應收賬款、應收票據及預付賬款)及存貨對流動(dòng)資金的占用將增加,綜合考慮經(jīng)營(yíng)性應付(應付賬款、預收賬款及應付票據)的影響,需補充流動(dòng)資金滿(mǎn)足公司快速發(fā)展。根據初步測算,公司 2018 年末流動(dòng)資金占用金額預計為 103,966.67 萬(wàn)元,2017 年末流動(dòng)資金占用金額為 66,185.45 萬(wàn)元,預計公司于 2018 年需新增流動(dòng)資金缺口為37,781.22 萬(wàn)元。本次非公開(kāi)發(fā)行募集資金補充流動(dòng)資金 15,000.00 萬(wàn)元,將有利于滿(mǎn)足公司進(jìn)一步拓展業(yè)務(wù)規模和加大市場(chǎng)開(kāi)發(fā)力度的經(jīng)營(yíng)需求。

三、本次非公開(kāi)發(fā)行股票對公司經(jīng)營(yíng)管理、財務(wù)狀況等的影響

(一)對公司章程、股東結構與高管人員結構的影響

本次非公開(kāi)發(fā)行完成后,公司股本將相應增加,原股東的持股比例也將相應發(fā)生改變。公司將按照發(fā)行的實(shí)際情況對《公司章程》中相關(guān)的條款進(jìn)行修改,并辦理工商變更登記。除此之外,不涉及其他公司章程變化的情形。截至本報告公告日,公司尚無(wú)對高級管理人員結構進(jìn)行調整的計劃。本次發(fā)行后,不會(huì )對高級管理人員結構造成重大影響。

(二)本次發(fā)行對公司經(jīng)營(yíng)管理的影響

本次非公開(kāi)發(fā)行募集資金將用于收購深圳合創(chuàng )源 100%股權和補充流動(dòng)資金項目。本次發(fā)行完成后,公司通過(guò)收購合創(chuàng )源公司將間接獲得 TWG 少數股權,公司持有 TWG 的股權比例將由 55.26%提升至 89.22%,有利于提高公司對子公司的決策效率,能更好地獲得美國業(yè)務(wù)量增長(cháng)帶來(lái)的收益,同時(shí)能進(jìn)一步鞏固公司射孔業(yè)務(wù)全球化的戰略布局,為后續公司在北美地區乃至全球發(fā)展奠定基礎;公司補充流動(dòng)資金,可以助力公司在業(yè)務(wù)布局、財務(wù)能力、人才引進(jìn)、研發(fā)投入等方面做出優(yōu)化,亦有利于優(yōu)化公司的資本結構,緩減中短期的經(jīng)營(yíng)性現金流壓力,降低公司財務(wù)風(fēng)險,提高抗風(fēng)險能力,為公司未來(lái)發(fā)展提供充實(shí)的資金保障。

本次非公開(kāi)發(fā)行有助于公司增強在油田服務(wù)行業(yè)中的行業(yè)地位,進(jìn)一步提升公司的收入規模和資產(chǎn)規模,提高抗風(fēng)險能力,為公司今后發(fā)展奠定良好基礎。

(三)本次發(fā)行對公司財務(wù)狀況的影響

本次發(fā)行完成后,公司的總資產(chǎn)將從 29.03 億元增加至 35.03 億元、凈資產(chǎn)將從 21.11 億元增加至 27.11 億元,資產(chǎn)負債率將從 27.25%下降至 22.58%,公司的財務(wù)結構得到改善,償債能力進(jìn)一步增強。募集資金投資項目順利實(shí)施后,公司的盈利能力將得到提升,經(jīng)營(yíng)活動(dòng)的現金流量將進(jìn)一步增加,盈利空間進(jìn)一步拓展,為后續發(fā)展提供有力保障。

西安通源石油科技股份有限公司

董 事 會(huì )

2018 年 10 月 22 日